Este Modelo de Descuento de Flujo de Caja es la Segunda Entrega de la Aplicación del CAPM.

La Primera Entrega fue el Modelo de Crecimiento de Gordon.

¿En qué consiste el Modelo de Descuento de Flujo de Caja?

En el Modelo de Flujo de Caja Descontado que la empresa tenga beneficio no es sinónimo de que genere valor para los inversores y accionistas.

Por eso es necesario proyectar los Estados Financieros Futuros que se elaboran a través de hipótesis.

Con la finalidad de obtener los siguientes Flujos de Caja:

Flujo de Caja Libre (free cash flow to the firm) es el dinero que pueden disponer los que financian la empresa.

Flujo de Caja Libre para el Accionista (free cash flow to equity) es el dinero disponible para poder distribuir dividendos a los accionistas.

Y depende del caso se puede utilizar como Tasa de Descuento el CAPM o el WACC.

• El Retorno Requerido (CAPM) para traer los valores futuros a su valor actual.

• El Coste Medio Ponderado de Capital (WACC) para descontar el Flujo de Caja Libre.

Antes de empezar con el ejemplo de Valoración por Descuento de Flujo de Caja vamos a profundizar en algunos conceptos:

¿Qué es el Valor terminal?

Es el valor actual que supuestamente tendría la empresa al finalizar la valoración.

Se calcula con el último flujo de caja descontado y una tasa de crecimiento hipotética constante.

¿Qué es el Fondo de maniobra (Working capital)?

Es la capacidad de generar liquidez para cumplir con las obligaciones a corto plazo.

Lo ideal es que el resultado del working capital sea positivo pero en algunos sectores como los supermercados o tiendas de modas generalmente el working capital es negativo.

Esto es debido a que se financian pagando lo más tarde posible a los proveedores y cobran muy pronto a los clientes.

¿Qué es el CAPEX o Inversiones en Bienes de Capital?

Son las inversiones que realiza la empresa para generar beneficios.

Por ejemplo: se compra nueva maquinaria con motivo de incremento en la producción de ropa.

Ejemplo de Aplicación del Modelo de Flujo de Caja Descontado

INDITEX es una empresa que no emite bonos sólo acciones.

Entonces vamos a elaborar el Flujo de caja libre para el accionista (Free cash flow to equity) con la Tasa de Descuento CAPM bajo los escenarios: optimista y pesimista.

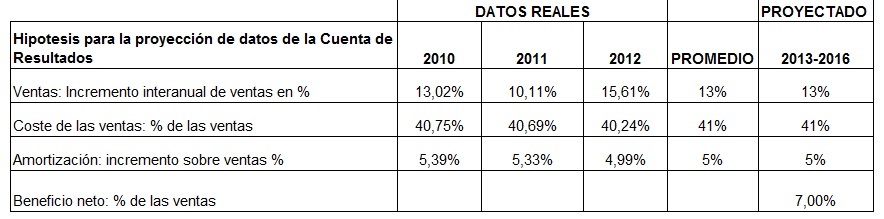

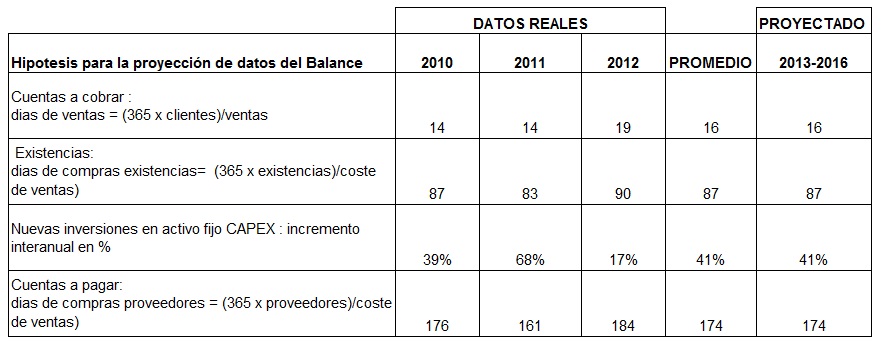

Paso 1: Elaboramos las hipótesis de los últimos cuatro años

Para calcular el Balance y Cuenta de Resultados Proyectados.

Paso 2: Obtenemos los Datos Proyectados de INDITEX:

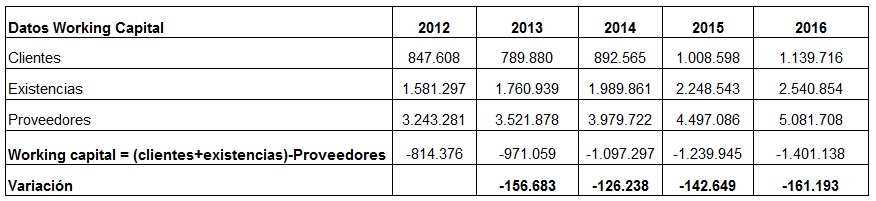

El working capital de INDITEX es negativo porque tiene un bajo endeudamiento financiero debido a que se financia pagando lo más tarde posible a sus proveedores.

Con una diferencia de 158 días en comparación a los días que tarda en cobrar a los sus clientes.

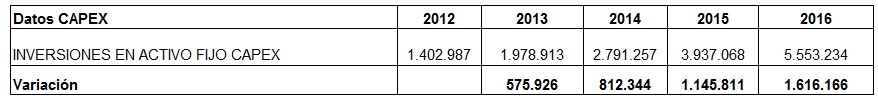

INDITEX se ha expandido los últimos años creciendo en promedio un 41% interanual en nuevas inversiones en activo fijo CAPEX.

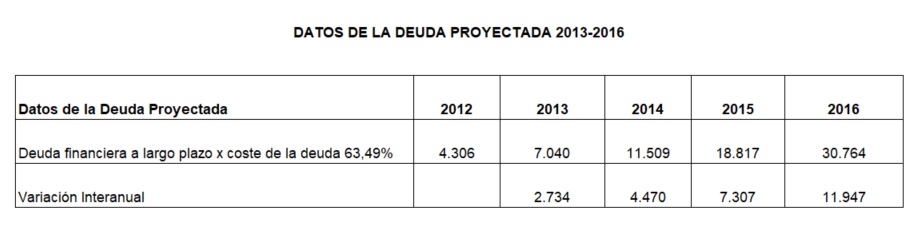

Para calcular la deuda a largo plazo se ha supuesto que la deuda crecerá al ritmo de su coste de deuda 63,49%.

Una vez obtenidos los datos proyectados procedemos a elaborar el Flujo de caja libre para el accionista suponiendo que la empresa mantiene el crecimiento de las ventas en un 13%.

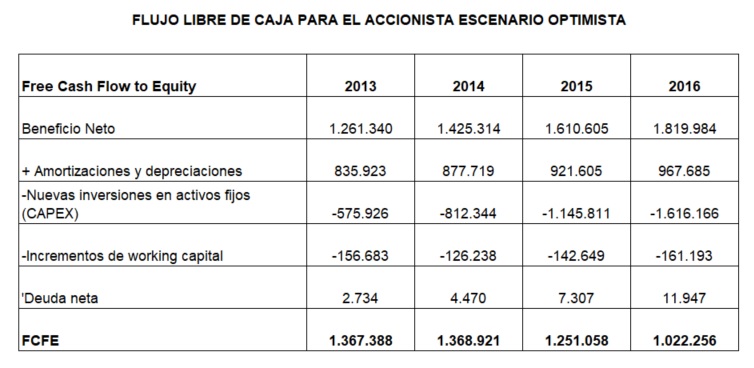

Paso 3: Aplicamos los Datos Proyectados para Calcular el Flujo de Caja Libre para el Accionista-Escenario Optimista

Paso 4: Aplicamos la Fórmula del Valor Terminal

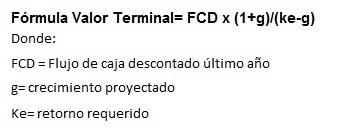

Para calcular el valor terminal utilizamos la siguiente fórmula:

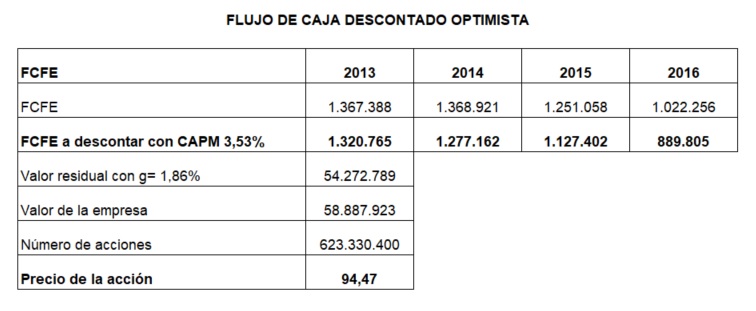

Paso 5: Calculamos el Flujo de Caja Descontado-Escenario Optimista

El crecimiento no puede ser mayor que el retorno requerido así que vamos a utilizar la g del modelo de Gordon.

El valor de la empresa es la sumatoria de los flujos de caja con el valor terminal.

El precio de la acción se calcula con el valor de la empresa entre la cantidad de acciones en el mercado.

En el escenario optimista el valor de la acción sería de 94,47€.

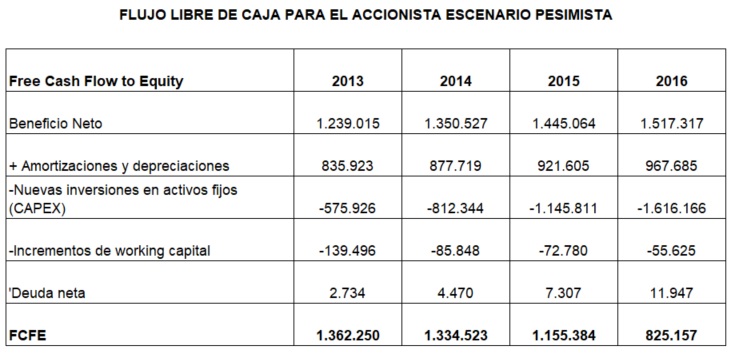

Paso 6: Calculamos el Flujo de Caja Libre para el Accionista y Flujo de Caja Descontado-Escenario Pesimista

Vamos a suponer que las ventas decrecen un 2% cada año el 2013 un 11%, 2014 un 9%, 2015 un 7% y el 2016 un 5%.

En el escenario pesimista el valor de la acción sería de 77,21€.

Interpretación Orientativa de los Escenarios Optimista y Pesimista de INDITEX

Con estos resultados podríamos sugerir que la cotización actual de las acciones de la empresa están sobrevaloradas.

Se proyecta que el precio de cotización seguirá bajando debido a la coyuntura económica que podría afectar al crecimiento de las ventas.

Además si comparamos la cotización histórica de la empresa durante el año 2012 en enero la cotización era de 60€ y en diciembre la cotización finalizó con 105,50€.

Es decir una revalorización de más del 75%.

Esto indica que si se adquieren acciones de INDITEX se debería hacer pensando en el largo plazo.